Se duplicó el volumen de deuda emitida entre 2016 y 2017, así como la participación de esta herramientas y el total de deuda de los bancos (en este caso en el último bienio). Destacan que favorece la diversificación y reducen el descalce bancario. En tanto representan otra opción

para los ahorristas

Durante 2016, 25 entidades financieras emitieron Obligaciones Negociables (ON) por un total de 33.629 millones de pesos. Las emisiones sumaron 77 en todo el año, 72 de ellas fueron en pesos y cinco en dólares. En tanto, durante el año pasado, 28 fueron las entidades que emitieron 92 ON por un total de 66.196 millones de pesos (80 en pesos, nueve en dólares y tres en UVA).

Ello representó un alza de 19,5% si se tiene en cuenta la cantidad de emisiones, y de 96,8% si se considera el volumen de deuda emitida.

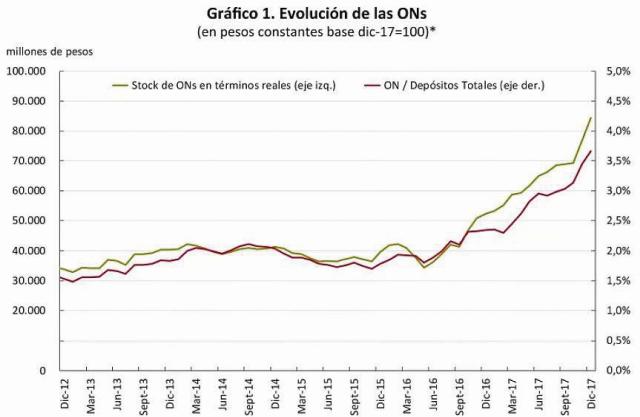

Asimismo, si se compara este comportamiento con el de años anteriores, se puede observar que el saldo de ON de los bancos se duplicó, tanto en términos reales como en porcentaje de los depósitos.

Mientras en diciembre de 2015 las ON representaban 1,8% de los depósitos totales de las entidades financieras, en diciembre del año pasado ese ratio se elevó a 3,6%.

Sucede que en el último año y medio, “el crédito hipotecario ha venido experimentando un incremento sin precedentes en el país, principalmente de la mano de los préstamos en unidades de valor adquisitivo (UVA), y ello tiene implicancias para el sistema financiero en general que deben ser consideradas más allá de los nuevos tomadores de créditos”, evaluó el economista Ivan Zweig, integrante del Banco Central de la República Argentina (BCRA).

“La contracara de este boom de créditos hipotecarios es la mayor necesidad de financiamiento que experimentan los bancos, producto de la afectación de sus fondos a estos y otros préstamos (en moneda doméstica, los préstamos personales, prendarios y comerciales, y en moneda extranjera, las prefinanciaciones de exportaciones)”, agregó.

Así es que, como fuente complementaria de financiamiento, muchas entidades bancarias comenzaron a emitir ON.

Vale recordar que las ON son títulos de deuda emitidos por firmas (en este caso, entidades financieras), mediante los cuales se comprometen a devolver el capital suscripto más un determinado interés luego de un cierto período de tiempo.

Estos títulos pueden tener distintas características: plazo, tasa de interés (fija o variable), periodicidad de pago de intereses (semestral, trimestral), forma de amortización del capital (íntegramente al vencimiento o con amortizaciones parciales), y moneda de emisión y suscripción (en pesos, en monedas extranjeras o incluso en UVA), entre otras. Según consignó Zweig en Ideas de Peso, el blog del BCRA, las entidades financieras cuyos préstamos crecieron a un ritmo mayor a sus depósitos resultaron aquellas que a fines de 2017 poseían una mayor relación de ON sobre el total de sus activos.

Consecuencias

Recientemente, la Comisión Nacional de Valores (CNV) realizó ciertas modificaciones normativas. entre ellas, las ON en UVA deberán emitirse con un plazo de amortización no inferior a dos años, y se habilitó la emisión de cuotapartes de Fondos Comunes de Inversión (FCI) y de valores fiduciarios denominados en UVA. De esta forma, según analizan los especialistas, se permite vislumbrar el crecimiento de las emisiones en UVA y el retorno de la securitización de hipotecas. “La emisión de ON puede tener varios efectos positivos. Por un lado, contribuye a la diversificación del fondeo de las entidades, y a reducir el descalce y, por otro, constituye una alternativa de inversión para los ahorristas”, marca Zweig.

El primero resulta importante en un contexto en el que “los bancos están reduciendo la liquidez excedente de la que disponían. A su vez, al tratarse de instrumentos a mayor plazo y de diversas denominaciones, les permite reducir sus descalces, de plazo y moneda. Específicamente, la emisión de ON en UVA (complementada con la captación de depósitos en UVA) puede reducir el descalce con los préstamos en esa unidad”.

Por otra parte, las ON constituyen una alternativa de inversión para los ahorristas. Se trata de un instrumento de renta fija que puede contribuir a una mayor diversificación de la cartera de los inversores. A su vez, estos títulos son accesibles para personas humanas y jurídicas que cuenten con una cuenta comitente, permitiéndose la suscripción a partir de montos relativamente bajos, por lo que podrían ser accesibles para un público amplio y heterogéneo.

En conclusión, el incremento en la emisión de ON por parte de las entidades financieras muestra la profundización del sistema financiero experimentada en el último bienio, mediante instrumentos que resultan útiles tanto para inversores como para emisores. “Si bien este proceso es incipiente, en un mediano y largo plazo también sería interesante analizar el nivel de apalancamiento de las entidades y su posible sostenibilidad”, agregó Zweig.