Tras el fin del Programa de Incremento Exportador se cortó la tendencia de compra de dólares. En la semana, éstos ya cayeron 269 millones. La mala campaña del agro marca un límite a la recuperación. Dudas sobre el uso que se les dará a los yuanes que Massa consiguió en China

Las reservas internacionales brutas del Banco Central de la República Argentina (BCRA) disminuyeron ayer US$147 millones (US$269 en lo que va de la semana) y finalizaron en US$32.722 millones, niveles mínimos desde octubre de 2016. La entidad monetaria debió vender el martes US$48 millones en el Mercado Único Libre de Cambios (MULC), después de 20 ruedas consecutivas de compras netas en la plaza mayorista, a la vez que ayer debió vender otros US$76 millones. Los analistas advierten de que luego de finalizada la ventana del dólar soja la semana pasada, el panorama para la acumulación de reservas es desalentador.

Eso es así porque el tipo de cambio especial de $300 para el pilar de las exportaciones argentinas, que vienen del lado de la oleaginosa en grano y sus derivados industriales -harina, aceite, residuos-, se concentraron en mayo y dejaron poco margen para liquidar hasta julio, cuando termina la cosecha gruesa y se dará por finalizada la campaña 2022/2023.

El año agrícola ha sido demasiado duro. La sequía hizo desplomar la producción, que cayó más de US$20.000 millones, a lo que se suma una reciente baja de precios debido a la “supercosecha” brasileña, lo que también inclinó a la baja a la cotización internacional de los cultivos en el Mercado de Chicago. Algunos analistas del exterior sostienen que el precio de las commodities agrícolas podría caer hasta 50%.

Reservas

Las reservas del BCRA están en su momento de máxima debilidad. En lo que va de 2023, los activos brutos anotan una caída de US$11.729 millones o 26,3%, una cifra con escasos antecedentes, sólo superada por el desplome del año 2001 y por la fuga de depósitos después de las PASO de 2019. Para ponerlo en contexto, las reservas perdidas en los últimos cinco meses -gestión de Sergio Massa- equivalen a 20% del préstamo que el Fondo Monetario Internacional (FMI) le otorgó al gobierno de Mauricio Macri.

En el presente año, el BCRA mantiene ventas netas en el MULC de US$2.075 millones, aun con el aporte del agro en el primer semestre -trigo en verano, y soja y maíz en otoño-, que se reducirá significativamente de acá a fin de año.

“Consideramos que esta liquidación no sería suficiente para contener la tendencia bajista de las reservas. Incluso vemos potenciales riesgos que podrían agudizar el drenaje. Por un lado, esperamos un cierto corrimiento de la liquidación del agro a la espera de nuevos incentivos para vender sus stocks, aun a pesar de que la caída de los precios internacionales pueda llevarlos a adelantar liquidación. Ya quedó demostrado que el BCRA es vendedor neto al tipo de cambio oficial tras el fin del dólar soja 1 y 2, cuando intervino con US$1.553 millones y US$3.521 millones, respectivamente”, explicaron los analistas de Portfolio Personal Inversiones.

“A su vez, la autoridad monetaria típicamente suele vender, en promedio, US$1.090 millones en los terceros y cuartos trimestres de los años con cepo cambiario. Ambos eventos se darán en un contexto que la severa sequía impactará significativamente en la oferta del agro -principal proveedor de divisas del MULC- y el proceso electoral añadirá incertidumbre adicional, haciéndonos creer que la sangría de reservas podría ser aún mayor que en el pasado”, apuntaron en dicha consultora.

Las reservas líquidas del Central, con las que éste interviene en la plaza cambiaria, son negativas en casi US$7.000 millones, lo que quiere decir que en las ruedas vendedoras se usan divisas de los depositantes, que deberán ser repuestas en algún momento. Varios economistas alertaron sobre los riesgos de dicha maniobra, que, ante un aumento de la demanda de dólares depositados, podría terminar en una crisis grave.

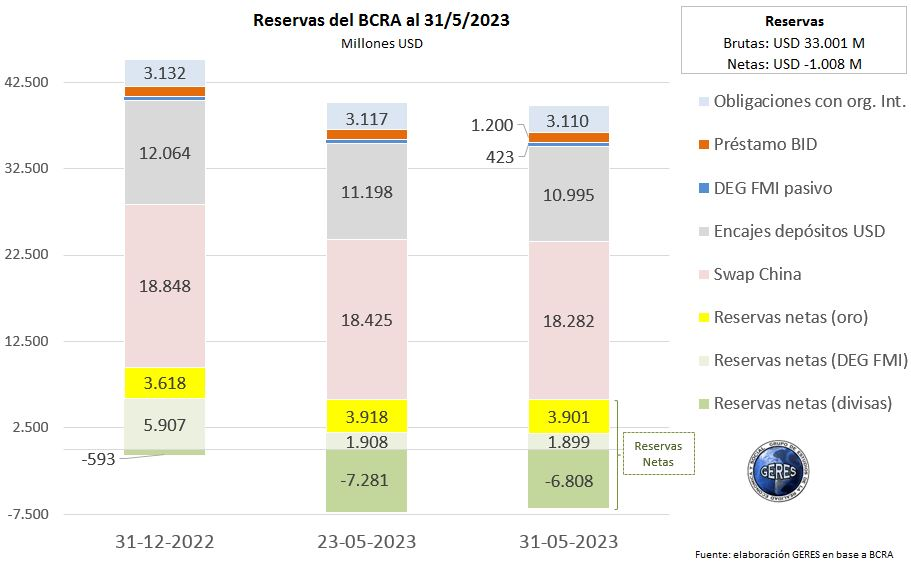

Un informe del Grupo de Estudios de la Realidad Económica y Social (Geres), con base en el último informe consolidado del BCRA al 31 de mayo, señaló que las reservas netas de aquél -descontados depósitos privados y préstamos- se ubicaron en terreno negativo por 1.008 millones de dólares, y las estrictamente líquidas -descontado el oro y los derechos especiales de giro (DEG) del FMI- fueron negativas en 6.808 millones de dólares.

“Con un BCRA sin reservas -en rigor habría finalizado mayo con reservas netas negativas por casi US$2.000 millones, cuando al 31 de diciembre se tenía un stock de US$7.700 millones-, lo más probable es que el Gobierno busque apretar aún más el torniquete importador, considerando que en el segundo semestre se viene el fin de la cosecha gruesa y del dólar soja 3 -tipo de cambio preferencial-”, reportó la consultora Abeceb.

El rol de China

Apuntalar las reservas del Central será una condición clave para mantener las variables financieras y cambiarias estabilizadas hasta el 10 de diciembre. Toda la expectativa quedó puesta en una revisión del acuerdo de facilidades extendidas con el FMI, que podría liberar desembolsos por el equivalente a unos US$10.000 millones en DEG y la contribución de un swap de monedas con el Banco Popular de China de mayor alcance para el comercio exterior.

“La ampliación del swap con China es una bocanada de aire para que el ‘plan llegar’ tenga chances de cumplir el mandamiento político ‘no devaluarás en año electoral”, dijo el economista Roberto Geretto, analista de Fundcorp. “Sin embargo, los 5.000 millones de dólares extras del swap difícilmente cambien la dinámica del mercado, dados los desequilibrios monetarios y fiscales, todo agravado por un año electoral y de sequía, y con un dólar oficial cada vez más atrasado”, agregó.

“La activación de US$5.000 millones (equivalentes en yuanes) adicionales a los US$5.000 millones previamente activados del swap con China puede servir para obtener más recursos para intervenir en los dólares financieros. ¿Por qué? La activación no significa que el Gobierno tenga acceso al equivalente en dólares directamente (para ello se debería pedir autorización al Banco Central Chino -poco probable-), pero sí para pagar importaciones con dicho país. Recordemos que en 2022, 21,5% del total de importaciones fue con China. Como el dinero es fungible, los dólares que el Banco Central no deba entregar a empresas que deban pagar importaciones provenientes de China (ya que usarán Renminbi/yuanes) podrá utilizarlos para intervenir en el mercado de bonos y así calmar los dólares financieros”, detallaron en Portfolio Personal.

“El Gobierno obtuvo algo de aire para amortiguar los efectos de la sequía con la activación de otros 5.000 millones de dólares del swap chino para financiar importaciones de ese origen”, precisó un informe de Delphos Investment. “El siguiente ‘round’ financiero para el Gobierno es la ‘recalibración’ del acuerdo con el FMI antes de fin de mes, cuyos resultados tendrán impacto en la estabilidad de los dólares financieros y la dinámica preelectoral”, añadieron.