Así lo advirtió la consultora Ecolatina, que -además- señaló la importancia de la estabilidad del dólar para el pago de los compromisos futuros. Mientras tanto, la cotización de la divisa estadounidense cerró ayer en $36,42 para la venta minorista

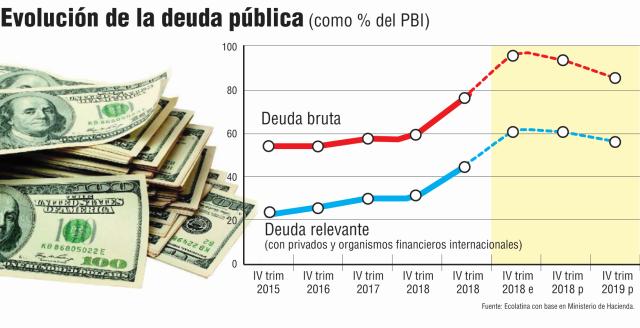

Si el Gobierno nacional consigue la renovación total de las Letras del Tesoro en lo que queda de 2018, la deuda pública ascenderá a 93% del Producto Bruto Interno al finalizar este año, mientras los compromisos relevantes cerrarán en torno a 60% del PBI, según estimó ayer la consultora Ecolatina en un nuevo informe.

En este escenario, destacaron los especialistas, será fundamental que el valor del dólar se mantenga estable, con el objetivo de poder cumplir con todos los vencimientos estipulados para este año y para 2019.

En el documento difundido, la consultora advirtió que al cierre del segundo trimestre de 2018, la deuda del Estado Nacional rozó US$330.000 millones, casi 80% del PBI, y “muy por encima del 59% observado en el primer cuarto del año”.

En tanto, en el mismo período, la deuda relevante -que incluye sólo los pasivos contraídos con el sector privado y organismos multilaterales de crédito (excluye los compromisos intra sector público)- superó US$190.000 millones, siete por ciento más que el primer trimestre de 2018, y se incrementó de 32% a 45% del PBI en sólo tres meses.

“La dinámica dispar entre el ratio y el stock medido en divisas responde al salto cambiario: dado que tres cuartas partes de los pasivos están nominados en moneda extranjera, y que el PBI se mide en pesos, este cociente es muy sensible a los vaivenes del dólar”, precisó el informe.

En este sentido, el documento señaló que “pese a que el nivel de endeudamiento se estabilizaría a fin de año, lo haría muy por encima del promedio de Sudamérica (45%) y en nuestro país el porcentaje de pasivos en moneda extranjera es muy elevado (representa 80% de la deuda en manos de privados y organismos internacionales)”.

En este contexto, contando con los desembolsos futuros pautados recientemente con el Fondo Monetario Internacional (FMI), en 2019 se podrá cumplir con los vencimientos, no obstante “el próximo Presidente deberá en 2020-21 conseguir financiamiento externo para cubrir los servicios de deuda con privados y, en 2022-23, además enfrentará elevados compromisos con el FMI (US$46.000 millones)”, aseguró Ecolatina.

“Teniendo en cuenta el carácter incierto que revisten las elecciones presidenciales del 2019 (y siguiendo la dinámica de agosto 2017), tiene sentido esperar una mayor dolarización de carteras en la previa a los comicios. Este salto cambiario no sólo implicaría un aumento contable del cociente deuda-PBI, sino que también agravaría el descalce de moneda, ya que los pagos de los servicios de la deuda se realizan principalmente en divisas, mientras que la recaudación tributaria se recolecta en pesos”, agregó la entidad, destacando la complejidad que se presentará a futuro y la importancia de que el Gobierno implemente estrategias que permitan dar previsibilidad al tipo de cambio.

Lunes

En la primera rueda de esta semana, el dólar avanzó cuatro centavos y cerró en $36,42 para la venta al público de acuerdo con el precio promedio relevado por el Banco Central de la República Argentina (BCRA), aunque la operatoria de ayer fue poco representativa, debido al escaso volumen producto del feriado en los Estados Unidos donde se recordó el Día del Veterano.

Mientras, el segmento mayorista tuvo un desempeño similar. Avanzó 20 centavos y cerró en $35,60, distanciándose así del piso del esquema de bandas de flotación fijadas para este mes por la máxima autoridad monetaria del país.

El volumen operado de contado alcanzó apenas los US$90,6 millones, sin operaciones en el segmento de futuros Mercado Abierto Electrónico (MAE). En el mercado de Rosario, Rofex, se operaron US$164 millones, de los cuales más de 60% se pactó entre noviembre y diciembre a $36,75 y $38,12.

Por otro lado, en la licitación diaria de Letras de Liquidez (Leliq) de este lunes, el BCRA adjudicó ayer $111.981 millones y volvió a recortar la tasa para marcar un nuevo mínimo promedio en 65,77%. Finalmente, en lo referido al mercado bursátil, el índice Merval cayó ayer 1,64% a tono con el resto de los mercados externos que también cerraron con mayoría de pérdidas. La baja incrementó el resultado negativo que se acumuló durante la semana pasada, logrando un recorte total de 4,3%.

HACIENDA

La tasa anual de las Letes será de 4,75%Una nueva licitación de Letras del tesoro en dólares, a un plazo de 175 días y con una tasa nominal anual de 4,75%, se realizará a partir de la jornada de hoy, según anunció el Ministerio de Hacienda.

La recepción de ofertas comenzará a partir de las 10 y cerrará mañana después de las 15, detalló la cartera económica en un comunicado.

La operatoria se efectuará mediante indicación de precio, por medio de un tramo competitivo y otro no competitivo. Asimismo, se dejará sin efecto la restricción de adjudicar en el tramo no competitivo un monto máximo de 100% del adjudicado en el competitivo.

A los fines de participar bajo la primera modalidad deberá indicarse el precio de suscripción expresado por cada US$1.000 de valor nominal original con dos decimales, mientras que en el tramo no competitivo se deberá consignar únicamente el monto a suscribir.

El precio máximo para las Letras del Tesoro será de US$977,73 por cada US$1.000, el cual equivale a una tasa nominal anual de 4,75%.

La suscripción podrá realizarse tanto en pesos cómo en dólares, con lo cual el tipo de cambio será el correspondiente de la comunicación “A” 3500 de hoy.