Por la imposibilidad de acceder a los mercados crediticios globales, la administración de Alberto Fernández está vendiendo cada vez más títulos en moneda local y acumula un pasivo que ya asciende a un equivalente a 175 mil millones de dólares.

Por las dificultades en el acceso a los mercados crediticios globales -por sus antecedentes de incumplimientos-, el Gobierno nacional está vendiendo cada vez más bonos en moneda local y acumula una carga de deuda que ya asciende a 33 billones de pesos (33 millones de millones) y que está aumentando casi exponencialmente.

En una semana, el Tesoro intentará refinanciar 300.000 millones de pesos en deuda, ofreciendo tasas de interés más altas y vencimientos más cortos para atraer a los inversores, como ha hecho en cada uno de los cuatro meses anteriores.

Los analista coinciden en que esa táctica sólo funcionará durante unos meses más. En el segundo trimestre, los inversores podrían negarse a refinanciar los títulos antes de las elecciones presidenciales de octubre, lo que podría causar el segundo impago de deuda en moneda local de Argentina en cuatro años.

“A medida que nos acerquemos al final del mandato, los inversores van a estar más asustados con una posible reestructuración”, dijo Fabricio Gatti, de Novus Asset Management . “Los inversores están esperando que el rollover se mantenga hasta el cambio de mandato, digamos, no está asegurado el sendero todavía”.

El secretario de Programación Económica de Argentina, Gabriel Rubinstein, dijo en Twitter que la deuda en pesos era sostenible y manejable, y añadió que la deuda del Tesoro en manos de inversores privados representaba sólo ocho por ciento del producto interno bruto.

Deuda en aumento

El Tesoro refinanció deuda en enero y vendió casi 220.000 millones de pesos en nuevos bonos. La mayor parte de los títulos vendidos bajo la administración del presidente Alberto Fernández está ligada a la inflación, que se ha disparado a una tasa anual de casi el 100%, por lo que la explosión de la aquélla, en lugar de proporcionar una gran dosis de alivio de deuda, está tensando aún más las arcas fiscales.

Vencimientos

Argentina se enfrenta a un muro de deuda que vence a partir de abril, con un promedio de unos dos billones de pesos que vencen mensualmente hasta el tercer trimestre. Los acreedores se muestran cada vez más reacios a refinanciar esos títulos durante un período prolongado por temor a que el Gobierno aumente el gasto populista con vistas a las elecciones de octubre.

Las agencias calificadoras ya han dado la voz de alarma, recortando en enero la calificación de la deuda en moneda local del país a “default selectivo”.

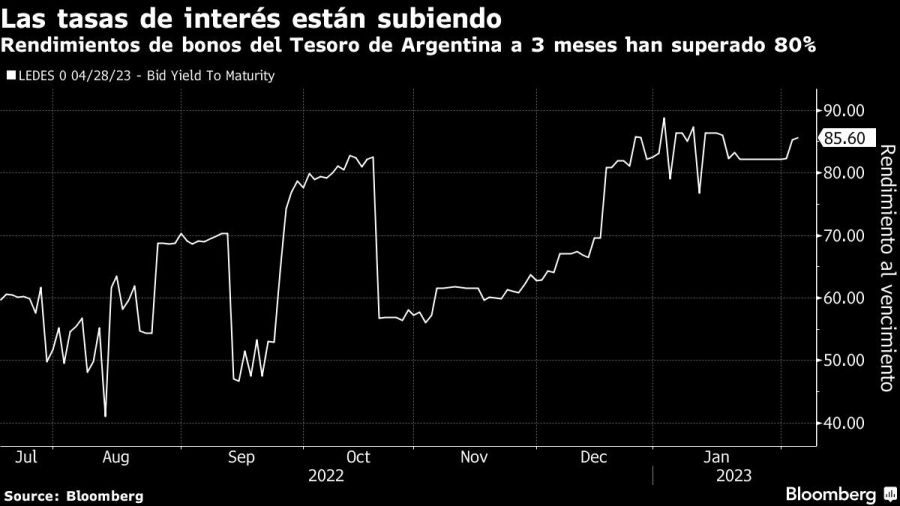

Por eso, a medida que aumenta la carga de deuda y se cierne la amenaza del reperfilamiento, muchos inversores del sector privado están esperando a que el Gobierno ofrezca tasas de interés cada vez más altas.

Vencimientos más largos

El Tesoro no ha refinanciado deuda con vencimiento a ocho meses o más desde septiembre, en claro contraste con lo ocurrido a principios del año pasado. Ninguna deuda que se haya vendido en el mercado abierto en los últimos cuatro meses vencerá después de las PASO.

“En algún momento, ninguna zanahoria será lo suficientemente grande para que los inversores del sector privado participen, y optarán por mantenerse al margen”, dijo Juan Manuel Pazos, economista jefe de TPCG Valores en Buenos Aires. “Pero aún no hemos llegado a ese punto”.

El lado positivo

La gran mayoría de los títulos locales de Argentina está en manos de instituciones públicas como el fondo de pensiones del Estado y los bancos estatales, que generalmente refinancian su deuda. Los inversores privados, como bancos, fondos de inversión y compañías de seguros, también están regulados y muchos estarán obligados a seguir invirtiendo, según Adrián Yarde Buller, economista jefe de Facimex Valores en Buenos Aires.

El hecho de que esos inversores hayan refinanciado su deuda ha permitido a Argentina frenar la impresión de dinero en el último año.

Si los inversores dejan de refinanciar la deuda en el segundo trimestre, como prevén algunos, el Banco Central tendrá que reanudar la impresión de dinero, alimentando la inflación y aumentando la presión sobre el Gobierno para que devalúe su tipo de cambio oficial, según Javier Casabal, de Adcap. Eso, a su vez, aumenta la presión para un reperfilamiento de la deuda.

Si no consiguen rollear, el mercado se va a empezar a poner nervioso y podemos ver salidas más pronunciadas en los mutual funds”, dijo Javier Casabal. “Ya hay rescates, pero por ahora todo manejable”.

Más deuda

Se espera que en las próximas horas el ministro Sergio Massa anuncie un préstamo internacional de bancos para fortalecer reservas con una tasa que se estima inferior a 10%. La falta de voluntad para recortar el gasto político es impactante.

Aunque en el equipo económico se mantiene el hermetismo sobre estas negociaciones, se especula con que el monto superará US$1.000 millones, la tasa será de un dígito (Libor más 4,5% ó 5%) y el plazo, mayor que dos años. Los dólares ingresarán directamente al Tesoro y no al Banco Central, un pedido expreso del ministro. De concretarse, se trataría del primer préstamo internacional por parte de inversores privados desde que comenzó el actual Gobierno, en diciembre de 2019.

Una posibilidad es que al menos parte de esas divisas se utilicen para seguir comprando deuda. Pero no está claro si habrá demasiado margen, ya que el compromiso de acumulación de reservas asumido con el FMI es muy significativo. Para la meta del primer trimestre todavía faltan más de US$2.000 millones. Para junio se vuelve todavía más complejo cumplir con el FMI: el organismo exige un salto de reservas netas de US$7.800 millones a US$10.800 millones.