Desde la puesta en marcha de la unidad de negocios de créditos, la empresa latinoamericana ya otorgó 210 mil préstamos, la mayoría a sus propios vendedores. Los intereses en Argentina son los más altos

Mercado Crédito, la unidad de negocios que Mercado Libre lanzó en 2017 para impulsar la inclusión financiera en Argentina y en la región mediante préstamos online para vendedores y compradores, ya otorgó más de 210 mil créditos por un total de 470 millones de dólares.

Así lo dieron a conocer Sebastián Schwartz e Iván Ascierto, Software Development Manager y Manager IT del equipo de Mercado Crédito, respectivamente, en el marco de la XIX edición de la Conferencia Internacional de Finanzas (IFC por sus siglas en inglés), que organizó de manera conjunta la Facultad de Ciencias Económicas de la Universidad Nacional de Córdoba (UNC), la Facultad de Ciencias Económicas y de Administración de la Universidad Católica de Córdoba (UCC) y su Escuela de Negocios ICDA.

Moderada por Comercio y Justicia, la disertación titulada “El desafío de desarrollar Mercado Crédito” versó sobre el alcance de la plataforma crediticia que ofrece préstamos de capital de trabajo a pymes que venden a través de Mercado Libre o que procesan sus cobros mediante Mercado Pago, la principal fintech de Latinoamérica.

Los especialistas dieron a conocer el contexto en el cual la empresa encontró su oportunidad de negocio y donde aún ve amplias oportunidades de crecimiento.

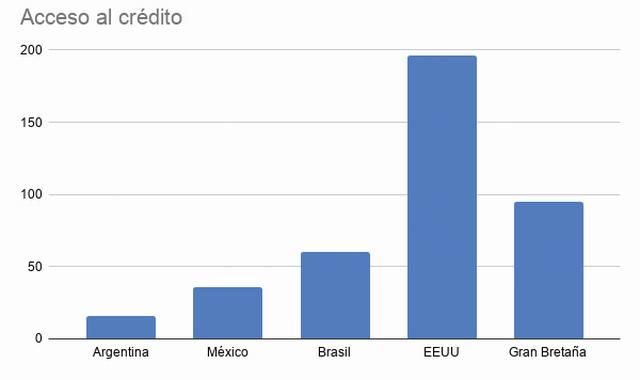

“Mercado Libre opera en Latinoamérica y allí el nivel de bancarización, comparado con otros países como Estados Unidos o Gran Bretaña, es muy bajo. En Argentina alcanza a 49%, en México 37% y en Brasil 70%. Si tenemos en cuenta la proporción de pagos mobile, ninguno de los tres llega a 1%, cuando en EEUU alcanza 5,7% y Gran Bretaña 10,1%. Finalmente, al analizar el acceso al crédito, se observa que en Argentina el porcentaje llega a 16%. Las oportunidades son muchas”, dijo Ascierto.

A su turno, Schwartz explicó uno de los productos de Mercado Crédito que es el préstamos vendedores. “Tenemos 11 millones de vendedores en toda América Latina. Hay que vender en el contexto en el que lo están haciendo en Argentina hoy”, dijo para hacer referencia al contexto macroeconómico. Y agregó: “En el país, 97% de las empresas privadas son pymes, ellas generan 70% del empleo y 52% del PBI. Sin embargo, sólo 15% del crédito al sector privado está destinado y llega a las pymes”.

Asimismo, detalló que 75% de esos vendedores “manifiestan que necesitan financiamiento para crecer y solamente 18% tienen acceso a crédito de manera tradicional”. También explicó que de los 11 millones de vendedores, 900 mil viven de lo que venden a través de Mercado Libre, 305 mil son sujetos a préstamos (según los parámetros de la empresa) y llegaron a 150 mil de ellos.

“Conociendo el historial transaccional de los vendedores podemos saber a quién podemos prestar, en qué momento, hasta qué monto y con qué plazo. Con eso le hacemos llegar el ofrecimiento de un crédito al usuario, quien tiene la chance ahí mismo de elegir las opciones tras lo cual le depositamos el dinero en su cuenta de Mercado Pago. A los 30 días, le cobramos de la ganancia de sus ventas”, agregó Schwartz.

E indicó: “hasta ahora se entregaron 210 mil créditos por un total de 470 millones de dólares”.

Por otra parte, Mercado Libre cuenta con 35 millones de compradores. Para ellos también tienen un producto, o dos: financian compras y ofrecen préstamos personales.

“La oportunidad que vemos en el sector viene de la mano del escaso acceso al crédito que hay en los países de Latinoamérica. La penetración del principal competidor que sería la tarjeta de crédito es bastante baja”, aseguró Ascierto.

“Ofrecemos pagar con nuestro medio de pago a crédito y también préstamos personales para los usuarios de Mercado Libre que tienen una cuenta y compran. El proceso es un poco más riesgoso porque no tenemos tanto conocimiento de esa persona como en el caso de los vendedores, pero es una oportunidad para todos aquellos que no tienen acceso al financiamiento tradicional”, dijo.

Respecto de la tasa de interés, precisó que los promedios son de 115% en el caso de Argentina; 110% para Brasil y 49% en México.

“En Argentina es donde están más caras. Sin embargo, las tasas están por debajo de lo que cobran las tarjetas de crédito por refinanciación cuando el cliente no llega a pagar el mínimo”, dijo Ascierto y concluyó: “Hay que ser conscientes de que buscamos llegar a un segmento que no tiene acceso al financiamiento”.