Lo indicó Ecolatina en un informe. Debido a esto, la consultora aseguró que el “frente fiscal seguirá siendo un problema en 2020”

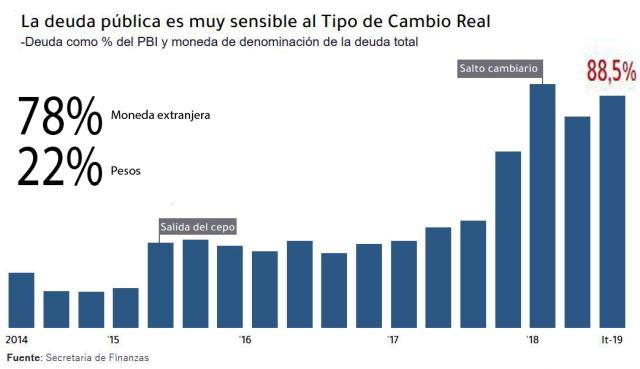

La deuda pública alcanzó 88,5% del Producto Bruto Interno (PBI) al cerrar el primer trimestre de este año, según especificó ayer un nuevo informe de la consultora Ecolatina. Incluso, si se contabilizara el último desembolso del préstamo del Fondo Monetario Internacional (FMI), el porcentaje ascendería a 91,4%.

“Desde mediados de 2018, hubo una crisis de balance de pagos que puso en cuestión tanto la liquidez como la solvencia de nuestro país. La imposibilidad de conseguir divisas nos llevó a recurrir a un prestamista de última instancia para no incumplir los vencimientos de la deuda pública, denominada mayormente en moneda extranjera”, indicó el documento de la entidad especialista en economía y agregó que “el préstamo más grande de la historia del FMI (por un total de US$57.000 millones a desembolsarse en tres años) disolvió el peligro de un default inminente de los títulos soberanos”, aunque “no resolvió el problema estructural: al seguir habiendo dudas sobre la capacidad de repago de los pasivos, la percepción de un default de la deuda sigue siendo elevada”.

En este contexto, Ecolatina aseguró que hasta que no se recupere el acceso al financiamiento externo, hacen falta dos condiciones principales. La primera es que el sector público genere ahorros fiscales en pesos y que el país “en su conjunto” genere superávit externo en dólares. “Sin los primeros, no habrá recursos para efectuar los pagos; sin los segundos, las compras públicas de divisas competirán con los importadores y ahorristas, incrementando las presiones cambiarias”, aseguró el informe. Además, la coyuntura presenta una “complicación adicional” ya que las “intervenciones para contener al tipo de cambio reducen las reservas disponibles para pagar deudas en moneda extranjera”.

En este sentido, el documento evaluó que “el Gobierno (Banco Central incluido) buscará llegar al proceso electoral sin saltos bruscos en el precio del dólar, con el objetivo de aumentar sus chances políticas. Pero, si para lograr este objetivo tuviera que recurrir a grandes ventas de reservas, disminuiría los recursos disponibles para enfrentar los vencimientos en moneda dura e incrementaría las tensiones financieras y cambiarias”.

En conclusión, dijo el informe, “las urgencias del corto plazo (apreciar para reducir el déficit financiero, disminuir el ratio de deuda y ganar elecciones) se contraponen a las necesidades de largo alcance (no intervenir para guardar divisas, dejando depreciar el tipo de cambio para generar un mayor superávit externo en dólares)”. Por lo tanto, “sin margen de maniobra por el lado del resultado primario ni por el costado financiero, se deberán buscar políticas que permitan que la economía real se recupere y crezca”.

BANCO CENTRAL

Se esperan nuevas definiciones sobre política monetariaEl Comité de Política Monetaria (Copom) del Banco Central de la República Argentina (BCRA) definirá hoy el esquema de política monetaria para julio y la expectativa del mercado está puesta en si bajará el piso de la tasa de interés de las Letras de Liquidez (Leliq) que en junio se ubicó en 62,5% interanual.

Durante el mes pasado, el Copom mantuvo sin cambios las especificaciones del esquema monetario que venía implementado e informó que cumplió, por octavo mes consecutivo, su objetivo de base monetaria. “La meta actual, válida hasta fin de año, es de $ 1.343,2 mil millones (ajustable por el monto de las intervenciones que el BCRA realice en el mercado de cambios, y el aumento estacional de diciembre)”, precisó entonces la autoridad monetaria en un comunicado.

Fue entonces cuando se ratificó !a tasa mínima de 62,5% para las subastas de Leliq, lo cual justificó la absorción de “la liquidez necesaria para que la tasa de interés de referencia se mueva endógenamente por encima de dicho nivel”, precisó el Copom.

Además, el BCRA resolvió el mes pasado mantener constantes los límites de la zona de referencia cambiaria en $39,755 y $51,448 por dólar hasta el 31 de diciembre de 2019 y mantuvo sin cambios la política de intervención anunciada el 29 de abril.

En tanto, se destacó que la tasa de inflación comenzó a descender en abril y mayo, indicador que en junio habría mantenido la tendencia decreciente y que consultoras privadas que la ubican en torno a 2,6%.

El Comité de Política Monetaria del BCRA está integrado por su presidente, Guido Sandleris; el vicepresidente, Gustavo Cañonero; la vicepresidente segunda, Verónica Rappoport; Enrique Szewach, director designado por el directorio de este Banco Central; y Mauro Alessandro, subgerente General de Investigaciones Económicas.