Los desequilibrios macroeconómicos existentes en Argentina son la radiografía de la vulnerabilidad de nuestra economía y reflejan la pérdida sostenida del valor de la moneda nacional. La paradoja de refugiarse en el dólar para evitar la licuación de los ahorros y el valor del peso, cada vez más en jaque

La economía argentina presenta profundos desequilibrios macroeconómicos. Históricamente, la volatilidad provocó una inflación persistente y un tipo de cambio con amplios movimientos, que tuvieron como consecuencia permanente inestabilidad, y por el impacto que generó la volatilidad y vulnerabilidad de la economía argentina, nuestra moneda sufrió una sostenida pérdida de valor, resultado de estos procesos de depreciación y suba de precios.

Los argentinos se vieron forzados a refugiarse en el dólar para evitar la licuación de sus ahorros. Sin embargo, la dependencia cada vez mayor de aquél, sumada a su disponibilidad, agravó los desequilibrios y perpetúa el ciclo escasez dólares -devaluación-inflación.

En un comunicado así lo advierte Ecolatina, consultora de economía y empresas, en el que señala que estos movimientos cambiarios, lejos de ser inocuos, son perjudiciales para la sociedad pues por un lado empeoran los ingresos reales y por otro inciden en una menor calidad de vida.

“Esta relación causal es conocida por las autoridades económicas y políticas, que intentan, frente a presiones cambiarias, evitar el ajuste de los precios forzando un control de las cantidades”, analiza Ecolatina. De esta manera, durante la última década, en dos de cada tres meses los argentinos vivimos restricciones a la compra de divisas.

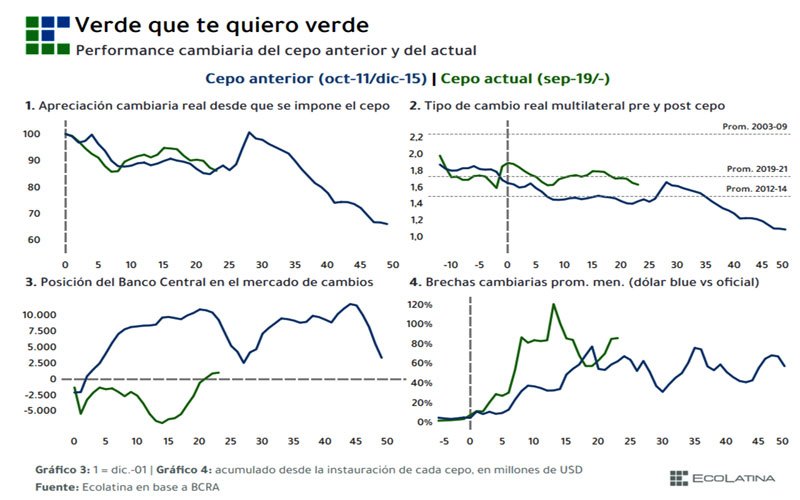

Estos “cepos” o restricciones se produjeron en octubre de 2011, diciembre 2015 y septiembre de 2019 hasta la actualidad, pero fueron ejecutados en dos contextos macroeconómicos muy diferentes. Por esto, es necesario indagar acerca de qué manera evolucionó la economía en cada período y luego ahondar en el interrogante: ¿será más sencillo levantar el cepo actual que el anterior?

En un análisis retrospectivo sobre la situación económica vivida en 2011, cuando la ex presidenta Cristina Fernández logró su reelección con 54% de los votos, la economía venía creciendo a una tasa promedio de 8% en los dos años previos. El escenario reflejaba que los superávit gemelos se estaban esfumando, mientras la inflación se aceleraba; el dólar aumentaba la mitad que el nivel general de precios y el tipo de cambio real se apreciaba. “Es decir que a pesar de ser competitivo todavía, en 2011 esta variable era 24% menor al promedio 2003-2006”, menciona el informe.

Como producto del crecimiento de la actividad y del encarecimiento de nuestra economía en dólares, los salarios reales en 2011 eran 20% mayores que el promedio de 2007-2010. Esta situación generaba que la dolarización de ahorros tuviera un peso mayor sobre la disponibilidad de divisas del Banco Central. A su vez, la tasa de interés de referencia se mantuvo persistentemente por debajo de la inflación en todo el período previo a la implementación del cepo, lo que desincentivaba el ahorro en pesos.

Destaca además dicho informe que el déficit de la cuenta corriente del balance de pagos también implicaba una necesidad de financiamiento que presionaba sobre las reservas.

En este contexto se instaló el programa de “Consulta de operaciones cambiarias” de la Administración Federal de Ingresos Públicos (AFIP), que facilitó el inicio de las restricciones a la compra de divisas. Así, las regulaciones y la rigidez del control de cambios fueron in crescendo: se prohibieron el giro de dividendos y regalías al exterior, los límites a la extracción de dólares fuera del país, la interrupción de hecho a la compra de dólares y el recargo por compras con tarjeta de crédito en el exterior.

Comparando la situación del cepo de 2011 con el escenario actual, esta medida se introdujo en un contexto muy diferente -mediante una comunicación difundida por el Banco Central-.

En 2019 acumulaba casi una década de estancamiento y dos años consecutivos en recesión, con una caída acumulada de 5%. “A su vez, el tipo de cambio real era 15% más competitivo que en octubre de 2011. No obstante, el poder de compra de los salarios también acumulaba una caída de 17% en cuatro años. El ‘reperfilamiento’ de la deuda y la corrida cambiaria pos-PASO y en un contexto en que las reservas netas eran 40% menores a las de octubre de 2011, las autoridades decidieron reinstalar el control de cambios”.

Medidas para corregir desequilibrios

Las regulaciones a la compra y giro de divisas permiten al Banco Central restringir la demanda y administrar la asignación de la oferta, reduciendo la volatilidad en el mercado del dólar oficial. Es decir, no se incentivaría la llegada de nuevos dólares, ya que aquellos capitales que ingresen no podrán salir o girar sus ganancias a sus casas matrices. “Lo ideal y, dado el cepo, sería utilizar el tiempo ‘ganado’ con las restricciones para corregir los desequilibrios, para poder levantarlo y revertir los problemas iniciales”, proponen Ecolatina.

Desde que se impuso el cepo de 2011 el Banco Central compró más de US$9.000 millones en los primeros 24 meses de vigencia, y apenas compró US$1.000 millones en los primeros dos años del cepo actual. “Esta disminución en la capacidad de compra de la divisa extranjera refleja que la capacidad de maniobra de la autoridad monetaria en el mercado de cambios es menor que la de aquel entonces”, según la consultora.

Si a esto le sumamos que la inversión extranjera directa (IED) se deterioró más en el cepo actual que en el de 2011, la situación se agrava en forma notable. Durante el primero de estos controles de cambios cayó 54%. Con la influencia de la pandemia de covid 19, la IED de los últimos 12 meses es 76% menor que la análoga de septiembre 2019 y 44% más baja que la de septiembre 2015.

El cepo segmenta el mercado de cambios, lo que facilita la aparición de múltiples dólares paralelos. “Esta situación origina brechas cambiarias que dan incentivos para hacer arbitrajes y operaciones con el exterior que muchas veces inciden de manera negativa sobre la economía”, añade.

En definitiva, el dólar blue actual es mucho más alto en comparación con el del cepo anterior. A la vez, durante éste, la brecha cambiaria promedió mensualmente 43%, mientras que la actual ronda 62%.

Ante este escenario y con una distancia de este tamaño entre el dólar oficial y el paralelo, y un Banco Central al que le cuesta acumular divisas, sumado a una inversión extranjera en mínimos, la capacidad de respuesta es, al menos, acotada. ¿Liberar o eliminar el control de cambios?

La buena noticia es que los dólares que necesita la economía real para funcionar hoy son menos que los que demandaba durante el cepo anterior. Sin embargo, la actividad es menor, con lo cual las importaciones también lo son.

Pero el endeudamiento del Sector Público Nacional (SPN) revierte este superávit y se requerirán muchas divisas para el pago de obligaciones en los próximos años. A fines de 2015, la deuda en moneda extranjera representaba dos años de exportaciones; al término de 2020 implica casi cuatro.

A fines de 2015 había un total de vencimientos programados en dólares por US$12.000 millones para el año siguiente, mientras que actualmente se espera que estos pagos superen US$31.000 millones en 2022. Estas obligaciones deberán afrontarse sin acceso al mercado internacional de capitales, al menos mientras el riesgo país siga en niveles tan elevados.