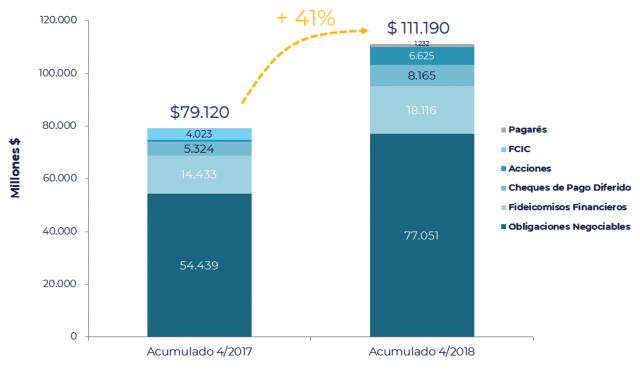

Sumó emisiones por 111.190 millones de pesos, de los cuales poco más de 77 mil millones correspondieron a Obligaciones Negociables. Mientras las colocaciones en el mercado internacional cayeron 38%, las locales crecieron 270% en comparación con igual lapso de 2017

El financiamiento total en el mercado de capitales argentino sumó en el primer cuatrimestre del año 111.190 millones de pesos, esto es, 41% por sobre el volumen financiado en el mismo período del año anterior.

La cifra se alcanzó luego de que, durante abril, se incorporaron 37.209 millones de pesos, es decir, un volumen 173% superior al observado en el mismo mes de 2017, según informó la Comisión Nacional de Valores (CNV).

Del total del financiamiento del cuarto mes, 82%, es decir, 30.414 millones de pesos, fueron colocados en 32 obligaciones negociables, destacándose la performance de este instrumento crediticio.

“Entre las emisiones de Obligaciones Negociables (ON) se destaca Transportadora de Gas del Sur SA, que realizó una colocación internacional por 10.224 millones de pesos (US$500 millones), mientras que tres bancos –Macro, Santander Río y Galicia- lograron obtener 14.468 millones de pesos en el mercado local”, indicó la CNV en un comunicado de prensa.

Asimismo, durante abril se emitieron 18 fideicomisos financieros por un monto de 4.177 millones de pesos, esto es, 11% del financiamiento total.

De entre ellos, sobresale la colocación del FF Cédulas Hipotecarias Argentinas UVA Serie I por UVA 19 millones (443 millones de pesos) a partir de la securitización de una cartera de préstamos hipotecarios otorgados por el Banco Hipotecario SA

Asimismo, se emitieron 12 ON Pyme, nueve ON se cursaron a través del Régimen Pyme CNV Garantizada por un monto de 97 millones de pesos y tres a través del Régimen Pyme CNV por 40 millones de pesos.

En los primeros meses

El financiamiento acumulado durante los cuatro primeros meses estuvo compuesto por la emisión de 101 Obligaciones Negociables por un monto de 77.051 millones de pesos. Esta cifra representa un incremento de 42% respecto de igual período del año anterior, cuando hubo emisiones por 54.439 millones de pesos.

“La colocación internacional de obligaciones negociables ha perdido relevancia a lo largo de este año en relación a los anteriores y representa el 32% del total emitido. con relación al mismo período del año anterior, los montos colocados en mercados extranjeros han decrecido un 38%. Por su parte, las emisiones en el mercado local aumentaron interanualmente a una tasa de 270%”, evaluó la CNV.

Asimismo, se emitieron 56 Fideicomisos Financieros por 18.116 millones de pesos. La cifra muestra un incremento interanual de 26%.

Por otra parte, entre enero y abril se negociaron 48.678 Cheques de Pago Diferido por un valor de 8.165 millones de pesos. La cifra muestra un alza interanual de 53%.

Finalmente, en el primer cuatrimestre del año se negociaron 1.400 pagarés avalados por un monto equivalente a 1.232 millones de pesos, mostrando una fuerte suba de 532% respecto de los cuatro primeros meses de 2017.

Las tasas de abril

Las tasas de los fideicomisos financieros se ubicaron en un nivel promedio de 25,3%, es decir, 20 puntos básicos por encima que el mes anterior. Las tasas de las ON se ubicaron en torno a 27,1%, 10 puntos básicos más que en marzo; y la tasa promedio del mercado de Cheques de Pago Diferido en 28,5% (+90 puntos básicos).